Företagsobligationsmarknaden

På företagsobligationsmarknaden kan företag finansiera såväl befintlig och löpande verksamhet som nya projekt och investeringar. Marknaden fyller på det här sättet en viktig funktion för att företagen ska kunna bedriva och utveckla sin verksamhet. Företagsobligationsmarknaden fyller samtidigt en viktig roll för investerare som vill placera en del av sitt sparkapital i obligationer.

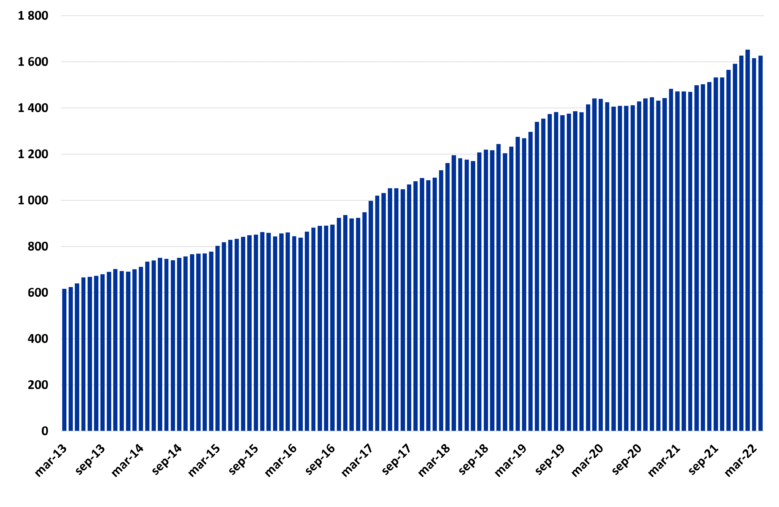

Den svenska företagsobligationsmarknaden har vuxit påtagligt de senaste åren. Svenska företag väljer i allt större utsträckning att finansiera sig genom att ge ut värdepapper snarare än att enbart låna från banker. Finansieringen via värdepapper, den så kallade marknadsfinansieringen, har ökat snabbare än banklånen under flera år och utgör numera drygt en tredjedel av företagens finansiering. I och med detta har svenska företag bland den mer diversifierade finansieringen i Europa. Samtidigt har det ökade utbudet från företagen mötts av en stark efterfrågan från investerare. Nya aktörer har tillkommit både på utbuds- och efterfrågesidan och ett grönt segment, som idag är ett av de största i EU i relativa termer, har vuxit fram.

Bild. Utestående volym företagsobligationer för svenska företag

Källa: SCB

Utbudssidan är inte längre begränsad till stora, globala och välkända bolag inom industrin utan företag inom betydligt fler sektorer och av varierande storlek finns idag representerade bland emittenterna där fastighetsbolag numera står för majoriteten av emissionerna. Även på efterfrågesidan har det tillkommit nya aktörer och investerare. Förr dominerade institutionella investerare, såsom livbolag, som typiskt sett höll obligationerna till förfall. Det blir dock allt vanligare med investerare som är aktiva inte bara på primärmarknaden utan även på sekundärmarknaden, såsom fonder. Den här utvecklingen ställer lite andra krav på marknaden och dess funktionssätt.

Viktigt att handeln på företagsobligationsmarknaden fungerar väl

Det är inte ovanligt att investerare vill sälja delar av sina företagsobligationsinnehav antingen under obligationens löptid, eller när den börjar närma sig förfall. Det kan man göra på andrahandsmarknaden där det finns andra investerare som är villiga att köpa företagsobligationerna. Det är viktigt att den handeln fungerar bra eftersom det annars kan försämra möjligheterna för företagen som ger ut obligationer på primärmarknaden att finansiera sin verksamhet och för att de investerare som köper företagsobligationer ska ha fortsatt högt förtroende för marknaden och fortsätta investera.

Om handeln med företagsobligationer skulle fungera dåligt och det blir varaktigt svårt för köpare av obligationerna att vid behov sälja dem vidare, är risken att intresset för att investera i dem sjunker. Det kan då bli svårare för företag att vid behov ge ut nya obligationer för att refinansiera sin verksamhet. I förlängningen kan en dåligt fungerande företagsobligationsmarknad även leda till problem med den finansiella stabiliteten. Svensk Värdepappersmarknad verkar på olika sätt för att värna företagsobligationsmarknadens funktionssätt.

Transparensrekommendation

Föreningen gjorde hösten 2020 ett arbete i syfte att förbättra transparensen på den svenska företagsobligationsmarknaden. Detta arbete resulterade i en transparensrekommendation som började gälla den 1 juli 2021.

Föreningens transparensrekommendation och tillhörande FAQ återfinns här under rubriken Transparens på obligationsmarknaden.

Harmoniserade obligationsvillkor

Föreningen har sedan år 2013 tagit fram mallvillkor för företagsobligationer som allmänt används på den svenska marknaden. Den senaste versionen av mallvillkoren publicerades 2022 och återfinns här under rubriken Obligationsvillkor.

IBOR fallbackvillkor

Föreningen har tagit fram standardmallar för IBOR fallbackklausuler för obligationsvillkor. Med ”fallback” avses här en process för hur ett byte av räntebas ska göras för det fall den räntebas som anges i dokumentationen för ett utestående obligationslån skulle upphöra permanent. Behovet att reglera processen i villkoren är drivet av bestämmelser i benchmarkförordningen.

Föreningens standardmallar för IBOR fallbackvillkor återfinns här under rubriken Obligationsvillkor.

Regulatoriskt arbete och dialog med myndigheter

Föreningen jobbar aktivt med att bevaka och vara delaktig i utformningen av regelverk som berör företagsobligationsmarknaden, exempelvis åtgärder inom ramen för kapitalmarknadsunionen (CMU), MiFID II/MiFIR, marknadsmissbruksförordningen och regelverk inom hållbarhetsområdet.

Föreningen för en aktiv dialog med myndigheter angående företagsobligationsmarknadens funktionssätt i olika avseenden.

Föreningens arbete

Svensk Värdepappersmarknad är sedan många år tillbaka engagerad i olika frågor som rör företagsobligationer och marknaden där dessa handlas. Hanteringen inom föreningen sker i olika arbetsgrupper beroende på vad det är för frågor eller ämnen som behandlas. Övergripande frågor kring marknadens funktion och struktur behandlas i Kreditobligationsgruppen. Mer specifika frågor, särskilt av juridisk karaktär såsom obligationsvillkor, prospekt, marknadsmissbruk och liknande hanteras i särskilda grupper för sådana frågor.

Utöver företagsobligationsmarknaden bevakar föreningen även andra frågor som rör penning- och obligationsmarknaden. Mer information om detta återfinns här.